Leasing na samochody zapewniamy nie tylko na pojazdy kupowane w naszym serwisie ale również poza nim. Jesteśmy jednym z największych przedstawicieli banków i firm leasingowych działających w Polsce. Dzięki temu możemy zaproponować konkurencyjne warunki finansowania zarówno dla bardzo wymagających klientów, jak i dopiero rozpoczynających działalność (sprawdź warunki na stronie Leasing dla nowej firmy).

Leasing od A do Z: Jak działa i dlaczego opłaca się Twojej firmie?

Planujesz rozwój biznesu, potrzebujesz nowej floty ciężarowej, maszyn budowlanych, a może po prostu auta osobowego? Leasing to narzędzie, które pozwala Ci korzystać z najnowocześniejszych technologii bez konieczności wydawania własnych oszczędności „na start”.

W tym artykule rozbijemy leasing na czynniki pierwsze, abyś mógł podjąć świadomą decyzję.

Na czym polega leasing? (Mechanizm działania)

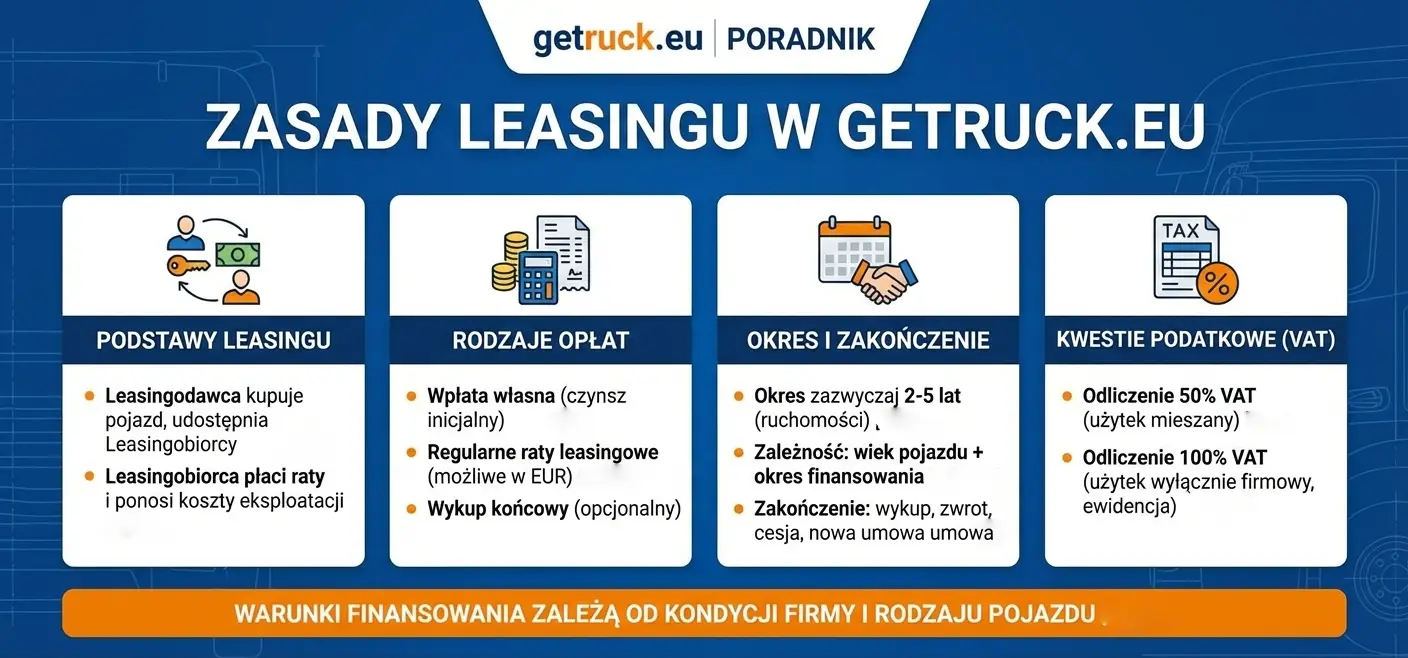

W najprostszych słowach: leasing to umowa, w której jedna strona (finansujący/leasingodawca) przekazuje drugiej stronie (korzystającemu/leasingobiorcy) prawo do używania konkretnej rzeczy w zamian za regularne opłaty (raty leasingowe). Jeszcze prościej: W leasingu biorą udział trzy strony: Ty (Leasingobiorca), firma leasingowa (Leasingodawca) oraz dostawca sprzętu. Mechanizm jest prosty: firma leasingowa kupuje dla Ciebie wybrany przedmiot, a Ty używasz go w zamian za miesięczny czynsz.

Ważne jest to, że przez cały czas trwania umowy właścicielem przedmiotu pozostaje firma leasingowa. Ty stajesz się właścicielem najczęściej dopiero po wpłaceniu kwoty wykupu na samym końcu.

- Ty wybierasz auto i parametry finansowania (okres, wpłata własna, limit przebiegu, wykup).

- Leasingodawca kupuje auto od sprzedawcy i udostępnia Ci je do użytkowania.

- Ty płacisz opłatę wstępną (jeśli jest), raty oraz koszty eksploatacyjne (paliwo, serwis), a często także ubezpieczenie.

- Na koniec rozliczasz umowę: wykup / zwrot / cesja / kolejny leasing.

Najważniejsze pojęcia leasingowe

Zanim podpiszesz umowę, spotkasz się z terminologią, która może brzmieć obco. Oto „słowniczek leasingobiorcy”:

- Finansujący (leasingodawca): Podmiot (firma leasingowa), który kupuje przedmiot i oddaje Ci go do używania na podstawie umowy.

- Korzystający (leasingobiorca): Ty (firma lub osoba), która użytkuje przedmiot i płaci raty.`

- Czynsz inicjalny (wpłata własna, opłata wstępna): Pierwsza wpłata, którą uiszczasz przy odbiorze przedmiotu. Zazwyczaj wynosi od 0% do 45% wartości. Przeczytaj również o leasingu bez udziału własnego.

- Rata leasingowa: Miesięczna (lub inna) płatność wynikająca z harmonogramu.

- Wykup (wartość końcowa): Kwota, za którą możesz odkupić przedmiot po zakończeniu umowy.

- Harmonogram: Plan spłat rat, zazwyczaj miesięczny lub kwartalny.

- Suma opłat: Łączne świadczenia, jakie zapłacisz w ramach umowy (ważne również dla kwalifikacji podatkowej).

- Procedura uproszczona: Możliwość uzyskania leasingu „na oświadczenie”, bez przedstawiania wyników finansowych firmy, wystarcza minimum danych (np. NIP + dokument tożsamości).

- Cesja leasingu: Przeniesienie umowy na inny podmiot (wymaga zgody leasingodawcy i formalności).

- GAP: Ubezpieczenie, które pomaga pokryć różnicę między wartością pojazdu a zobowiązaniem przy szkodzie całkowitej/kradzieży.

Rodzaje leasingu, które spotkasz najczęściej

1) Leasing operacyjny

To najpopularniejszy wariant przy samochodach. Zwykle rozliczasz go „ratami”: Podatek VAT jest doliczany do każdej faktury, a koszty podatkowe (w firmie) rozliczasz na bieżąco, w miarę płacenia rat. Umowa ma też wymagania podatkowe co do minimalnego czasu trwania.

2) Leasing finansowy

W tym wariancie (w uproszczeniu) przedmiot leasingu jest bliżej Ciebie „księgowo” – częściej pojawia się amortyzacja po Twojej stronie, a rozliczenie VAT bywa skonstruowane jako jednorazowe na początku. To rozwiązanie częściej wybierane, gdy chcesz zatrzymać auto na długo. Zobacz też Porównanie leasingu operacyjnego i finansowego.

3) Leasing zwrotny

To sytuacja, w której sprzedajesz posiadany już składnik majątku do leasingodawcy, a potem bierzesz go w leasing, żeby uwolnić gotówkę. W praktyce wymaga dokładnego policzenia skutków podatkowych i umownych. Zasady opisujemy na stronie Leasing zwrotny

4) Leasing Konsumencki:

Rozwiązanie dla osób prywatnych nieprowadzących działalności, alternatywa dla kredytu samochodowego.

Minimalny okres leasingu

Wymóg minimalnego czasu dotyczy głównie sytuacji, gdy chcesz, aby umowa była traktowana podatkowo jako leasing operacyjny (PIT/CIT). Wtedy „podstawowy okres” umowy (czyli czas, na jaki została zawarta – bez ewentualnych przedłużeń) musi spełniać minimalne progi.

Ile wynosi minimalny okres leasingu

Generalna zasada mówi, że rzeczy ruchome (np. samochody, maszyny): umowa powinna być zawarta na czas oznaczony stanowiący co najmniej 40% normatywnego okresu amortyzacji. Praktyczne wyjaśnienie tej zasady w leasingu operacyjnym (2–5 lat) przedstawia poniższa tabela. To są typowe minima spotykane w ofertach leasingowych (zależne głównie od stawki amortyzacji i minimalnego okresu umowy). Dokładne wartości mogą się różnić między leasingodawcami.

| Rodzaj pojazdu | 2 lata | 3 lata | 4 lata | 5 lat |

|---|---|---|---|---|

| Samochód osobowy | 19–20% | 0,1–1% | 0,1–1% | 0,1–1% |

| Samochód dostawczy | 19–20% | 0,1–1% | 0,1–1% | 0,1–1% |

| Samochód ciężarowy / autobus | 19–20% | 0,1–1% | 0,1–1% | 0,1–1% |

| Ciągnik siodłowy | — | 20% | 5–6% | 0,1–1% |

| Naczepa / przyczepa | — | 20% | 5–6% | 0,1–1% |

| Pojazd specjalny | — | 20% | 5–6% | 0,1–1% |

Legenda: „—” = ten okres jest zwykle niedostępny jako leasing operacyjny dla tej grupy (minimalny okres umowy bywa dłuższy). Zakres „0,1–1%” oznacza, że w praktyce często spotyka się 1%, a czasem nawet 0,1%.

Wysokość wykupu - jak to działa w podatkach i w praktyce

Podniesienie kwoty wykupu w leasingu operacyjnym działa w dwie strony. Obniża kwotę miesięcznych spłat ale jednocześnie podnosi całkowity koszt leasingu. Jeżeli zależy Ci przede wszystkim na niskich miesięcznych ratach to poproś o maksymalny możliwy wykup. Na koniec umowy będziesz musiał zmierzyć się z koniecznością zgromadzenia odpowiedniej kwoty na wykup, ale w takim przypadku możesz zastosować leasing zwrotny, pożyczkę zwrotną lub kolejny leasing na ten sam samochód. Wszystkie te rozwiązania dostępne są na getruck.eu

Księgowość i podatki: co musisz rozumieć

Leasing a księgowość: bilans vs podatki

Kluczowe jest to, że „leasing finansowy” i „leasing operacyjny” mogą być rozumiane inaczej w rachunkowości (bilansowo) niż w podatkach (PIT/CIT). W praktyce Twoja księgowa może prowadzić ujęcie bilansowe inaczej niż podatkowe, jeśli klasyfikacje się rozjeżdżają.

Leasing operacyjny (podatkowo) – jak zwykle rozliczasz

- Koszty: co do zasady w koszty bieżące trafiają opłata wstępna i raty (netto), w okresie ich ponoszenia.

- Przedmiot: zwykle nie wprowadzasz go do swoich środków trwałych dla celów podatkowych.

- Warunki: umowa musi spełnić określone wymogi (m.in. czas trwania i suma opłat), żeby była leasingiem operacyjnym podatkowo.

Leasing finansowy (podatkowo) – jak zwykle rozliczasz

- Amortyzacja: częściej amortyzujesz przedmiot po swojej stronie (to Ty rozpoznajesz odpisy amortyzacyjne).

- Rata: zwykle rozbijasz ją „ekonomicznie” na część kapitałową i odsetkową (odsetki częściej są kosztem bieżącym).

Ważne ograniczenia przy autach osobowych

Przy samochodach osobowych w firmie występują limity, które mogą ograniczać, jaka część wydatków realnie wejdzie w koszty podatkowe. Dodatkowo od 1 stycznia 2026 r. wchodzą nowe limity zależne od emisji CO₂

VAT w leasingu: najprostszy obraz

- Operacyjny: najczęściej traktowany jak usługa – VAT zwykle jest doliczany do opłaty wstępnej, rat i wykupu (jeśli jest).

- Finansowy: w zależności od konstrukcji umowy bywa traktowany bardziej jak dostawa towaru – VAT często jest rozliczany „z góry”.

- 50% czy 100% VAT (auta osobowe): przy użytku mieszanym standardem bywa 50% odliczenia, a 100% wymaga spełnienia warunków formalnych (m.in. zasady używania wyłącznie firmowego i odpowiednia ewidencja/zgłoszenia).z

Procedura leasingu krok po kroku

- Wybierasz przedmiot (auto z ogłoszenia / konfiguracja / konkretna oferta). Tu obliczysz ratę leasingu

- Składasz wniosek i przekazujesz dane do oceny (Ty + Twoja firma). Zakres informacji potrzebnych do uzyskania decyzji leasingowej znajdziesz na stronie Dane do leasingu.

- Analiza i decyzja leasingodawcy (zdolność, ryzyko, warunki finansowania).

- Podpis umowy (parametry, harmonogram, wykup, ubezpieczenie, warunki użytkowania).

- Zakup i wydanie pojazdu (często rejestracja/ubezpieczenie wg zasad leasingodawcy).

- Użytkowanie i rozliczanie rat (faktury, koszty, VAT).

- Zakończenie: wykup / zwrot / cesja / kolejna umowa.

Dokumenty i wymagania zależą od leasingodawcy oraz Twojej sytuacji (forma prawna, staż firmy, branża, wyniki finansowe). Standardem jest minimum danych rejestrowych i finansowych, a przy wyższych kwotach – szersza analiza.

Księgowość i podatki: co musisz rozumieć

Leasing a księgowość: bilans vs podatki

Kluczowe jest to, że „leasing finansowy” i „leasing operacyjny” mogą być rozumiane inaczej w rachunkowości (bilansowo) niż w podatkach (PIT/CIT). W praktyce Twoja księgowa może prowadzić ujęcie bilansowe inaczej niż podatkowe, jeśli klasyfikacje się rozjeżdżają.

Leasing operacyjny (podatkowo) – jak zwykle rozliczasz

- Koszty: co do zasady w koszty bieżące trafiają opłata wstępna i raty (netto), w okresie ich ponoszenia.

- Przedmiot: zwykle nie wprowadzasz go do swoich środków trwałych dla celów podatkowych.

- Warunki: umowa musi spełnić określone wymogi (m.in. czas trwania i suma opłat), żeby była leasingiem operacyjnym podatkowo.

Leasing finansowy (podatkowo) – jak zwykle rozliczasz

- Amortyzacja: częściej amortyzujesz przedmiot po swojej stronie (to Ty rozpoznajesz odpisy amortyzacyjne).

- Rata: zwykle rozbijasz ją „ekonomicznie” na część kapitałową i odsetkową (odsetki częściej są kosztem bieżącym).

Limity kosztów dla samochodów osobowych od 1 stycznia 2026

Od 2026 r. limit kosztów (PIT/CIT) zależy od emisji CO₂. Dotyczy on zarówno amortyzacji, jak i leasingu/najmu/dzierżawy – w części, która odpowiada spłacie wartości auta (część „kapitałowa”).

| Kategoria auta osobowego (od 2026) | Kryterium emisji CO₂ | Limit wartości auta do KUP | Najczęstsze przykłady |

|---|---|---|---|

| Zeroemisyjne | 0 g/km (BEV / wodór) | 225 000 zł | elektryk, FCEV |

| Niskoemisyjne | < 50 g/km | 150 000 zł | głównie wybrane PHEV (plug-in) |

| Pozostałe | ≥ 50 g/km | 100 000 zł | benzyna, diesel, większość hybryd (HEV/MHEV) |

VAT w leasingu: najprostszy obraz

- Operacyjny: najczęściej traktowany jak usługa – VAT zwykle jest doliczany do opłaty wstępnej, rat i wykupu.

- Finansowy: w zależności od konstrukcji umowy bywa traktowany bardziej jak dostawa towaru – VAT często jest rozliczany „z góry”.

- 50% czy 100% VAT (auta osobowe): przy użytku mieszanym standardem bywa 50% odliczenia, a 100% wymaga spełnienia warunków formalnych (m.in. zasady używania wyłącznie firmowego i odpowiednia ewidencja/zgłoszenia).

Leasing według pojazdu – wybierz ofertę

Jeśli chcesz wziąć pojazd w leasing, zacznij od wyboru kategorii i sprawdź dostępne oferty. Dla najpopularniejszych typów przejdź bezpośrednio do ofert, wybierz egzemplarz i wyślij zapytanie.

Wybierz kategorię

Najczęściej wybierane oferty do leasingu

Samochody dostawcze

- Małe dostawcze - oferty

- Brygadówki - oferty

- Dostawcze plandeka - oferty

- Dostawcze chłodnia - oferty

- Dostawcze furgon - oferty

Ciągniki siodłowe

- Scania R 450 - oferty

- DAF XF 106 - oferty

- Volvo FH - oferty

- Mercedes Actros - oferty

- Renault Gama T - oferty

- MAN TGX - oferty

Naczepy

- Naczepy wywrotki - oferty

- Naczepy firanka - oferty

- Naczepy chłodnie - oferty

- Schmitz - oferty naczep

- Krone - oferty naczep

- Wielton - oferty naczep

Nie masz jeszcze wybranego pojazdu? Przejdź do oferty i zawęź wybór filtrami. Jeśli chcesz szybko sprawdzić budżet, użyj kalkulatora leasingu, a listę wymaganych dokumentów znajdziesz na stronie dokumenty do leasingu.